1、我國鈦及鈦合金龍頭,近三年收入/利潤復合增速12%/53%

1.1、中國鈦合金龍頭企業,軍品+民品鈦合金業務全覆蓋

寶鈦股份是我國鈦及鈦合金生產龍頭,近三年公司收入/歸母凈利潤復合增速12%/53%。公司主要從事鈦及鈦合金的生產、加工和銷售,主要產品為各種規格的鈦及鈦合金加工材和各種金屬復合材產品,產品廣泛應用于航空航天、船舶、化工、冶金等領域,是國內最大的鈦及鈦合金生產、科研基地,也是我國重要的軍民用鈦材生產基地。

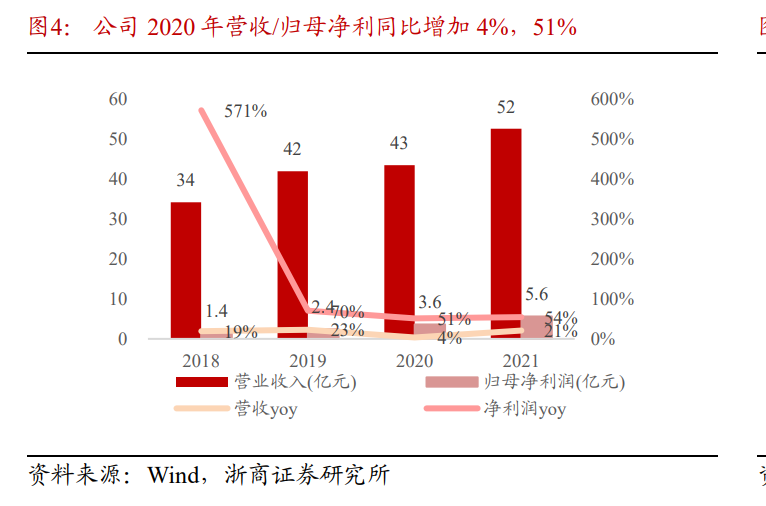

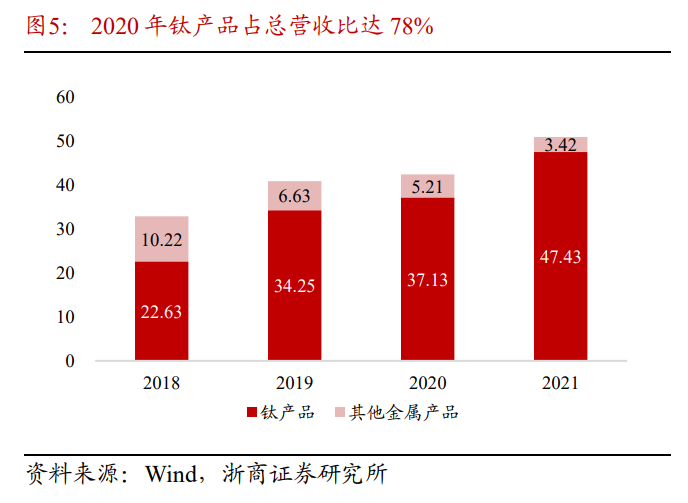

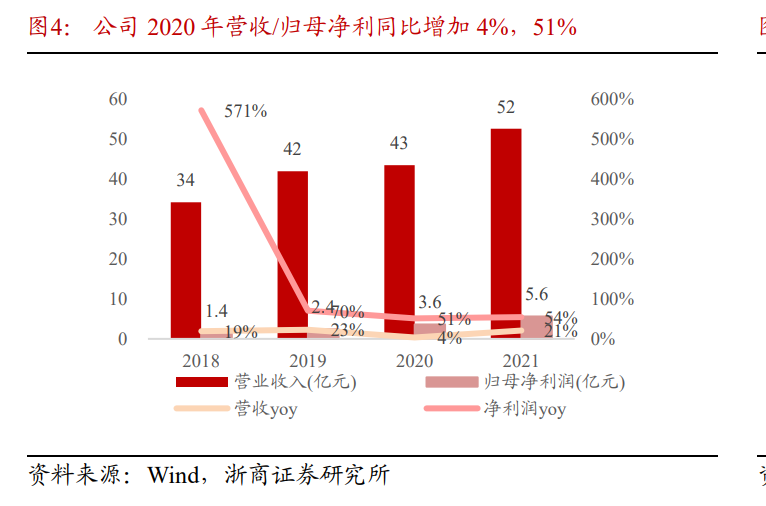

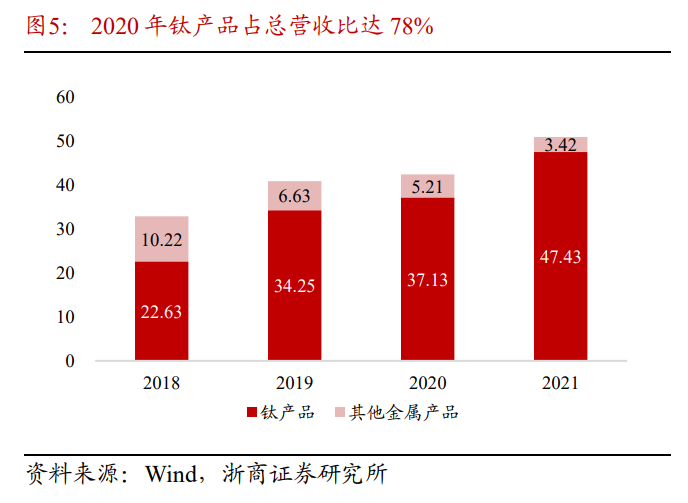

鈦產品營收占比達90%,貢獻業績主增長。2021公司總體實現營收52億,同比增長21%,實現歸母凈利潤5.6億,同比增加54%。公司近三年總收入/歸母凈利潤復合增速分別為12%/53%,其中鈦及鈦合金產品占收入比重90%(2021),毛利率23%,近三年鈦收入復合增速18%。未來受益于航天航空高端鈦合金產業發展,公司高端鈦材需求廣闊,隨著募投項目投產,公司產能進一步擴張,營收及利潤有望持續增加。

公司1999年成立,2002年上市,現擁有3萬噸鈦鑄錠、2萬噸鈦加工材以及1萬噸海綿鈦產能。公司由寶鈦集團聯合西北有色金屬研究院、西北工業大學等機構發起設立,成立于1999年7月21日,2002年在上海證券交易所成功上市。2005年公司與法力諾長城焊管公司、Valtimet公司及TimetAsia公司合資組建西安鈦美特法力諾焊管公司,2007年以2億元購買華神鈦業67%股權,公司業務范圍不斷擴大。2020年,公司定向增發股票募集資金20億元,擴大產能鈦錠10000噸、鈦合金管材290噸、鈦合金型材100噸、宇航級鈦合金板材1500噸、帶材5000噸、箔材500噸。

公司控股股東為寶鈦集團,實際控制人為陜西省國資委。公司實際控制人為陜西省國資委,控股股東為寶鈦集團,持有寶鈦股份48%股權。子公司主要負責鈦及鈦合金等金屬的技術研發、加工、銷售、倉儲及貿易服務,其中寶鈦華神主要負責海綿鈦的生產、銷售,有助于減輕原材料價格波動的影響。

公司技術實力雄厚,十大生產系統構建完整鈦產業鏈。公司鈦及鈦合金生產線不斷升級,從美國、日本等國家引進了2400KW電子束冷床爐、15噸/10噸真空自耗電弧爐、萬噸自由鍛壓機、2500噸快鍛機等裝備,建立了“海綿鈦、熔鑄、鍛造、板材、帶材、無縫管、焊管、棒絲材、鑄造、原料處理”十大生產系統,擁有從鈦礦開采冶煉到設備制造完整鈦產業鏈。公司通過國內外多項(ISO9001:2008質量體系、法國BVC認證公司AS/EN9100C標準宇航質量體系、ISO10012標準測量體系)認證,以及美國波音、歐洲空客、英國羅羅等國際知名公司的質量體系和產品認證,樹立了寶鈦品牌的國際地位。

1.2、2021年公司營收/歸母凈利增長21%/54%

公司2021年歸母凈利同比增加54%。自2018年以來,公司營業收入和歸母凈利潤持續增長,2021年實現營收52億元(+21%),歸母凈利5.6億元,同比增加54%;其中鈦產品占總營收達90%,占比多增速穩健。

公司近三年ROE6%/9%/9%,ROA6%/7%/7%。公司近三年ROE及ROA呈持續上升趨勢;公司三費用率水平保持穩定,2021年銷售/管理/研發/財務費用增速44%/-14%/1%/-33%。隨著營收的增長,公司管理費用略有下降,公司管理效率穩定,盈利質量加強,2021公司研發費用1.6億元,財務費用為負。

公司應收款項三年復合增速20%,近三年銷售毛利率21%/24%/23%,銷售凈利率7%/9%/12%。由于軍品材料研發認證周期長,銷售收入回款慢,公司應收款項規模較大,受益于軍品訂單放量,公司應收款項逐年增加,2021達33億元。由于公司產品結構調整,毛利率高的軍品收入占比提升,公司銷售毛利率/銷售凈利率逐年上升。公司存貨平三年復合增速19%,營運能力保持穩定。公司鈦產品需求不斷增加,高端鈦產品訂單不斷增加,存貨規模小幅增加。公司近三年應收賬款/存貨周轉天數分別為192/229天,營運能力穩定。兩金管控指標持續平穩向好,現金流凈額保持健康。公司2021經營現金凈流出34億元,主要是由于軍品回款時點集中于12月,年底公司現金流回升。投資活動現金凈流出4.8億元,籌資活動現金流出公司30億元。

2、高端鈦合金需求上漲,多家機構差異化競爭

2.1、鈦合金“太空金屬”,廣泛應用于高端制造業

鈦性能優異,有“太空金屬”之美譽。鈦合金是一種重要的結構材料,以鈦為基,添加釩、鋁、鉬、鉻等其他元素,經過熔煉、鍛造、軋制、擠壓等工藝加工而成,具有密度小、比強度高、耐熱性高、耐腐蝕性強的突出優點,被廣泛應用于航空航天、石油化工、國防軍工以及醫療生物等高端領域。

鈦合金耐腐蝕高溫、比強度高等特點決定其廣泛應用于航空航天領域。硬度方面,鈦合金遠硬于其他三種合金,鈦合金的抗拉強度同樣最高,由于產品結構還需要考慮重量因素,鋅合金密度最大比強度最小,鈦合金比強度更高。同時由于鈦合金耐腐蝕性、耐熱性強,其廣泛應用于飛機發動機零部件、火箭及導彈的結構件。

鈦材加工工藝復雜、難度較大,有較高的技術壁壘。鈦材生產流程包含由海綿鈦經過熔鑄得到鈦錠或鈦合金錠,然后公司根據客戶需求和應用領域的要求,經過鍛造、軋制等環節的變形處理和機械加工制成鈦材,及進一步的加工制造成鈦設備。鈦的熔煉、壓力加工和熱處理的難度都比較大,工藝復雜、技術含量高,其中海綿鈦和鈦材的制備步驟技術較為復雜,制備難度較高,是鈦應用的關鍵環節,海綿鈦和鈦材的質量直接決定鈦制品的質量。

國內熔鑄工藝:真空自耗電弧熔煉(VAR)和冷床爐熔煉(CHM)并行。由于鈦化學活性高,在熔融狀態下會與空氣中的氫、氧、氮以及大部分耐火材料發生反應,所以熔鑄須在真空或惰性氣氛下進行。目前全球主流熔鑄工藝有兩種:真空自耗電弧熔煉(VAR)和冷床爐熔煉(CHM)。VAR法優點在于工藝成熟且操作簡單,缺點在于不能有效去除雜質;過去中國航空用鈦合金的熔煉基本采用VAR工藝,對于質量要求高的鈦合金鑄錠,一般經過三次VAR熔煉,但生產的鈦合金鑄錠中曾多次夾雜物和成分偏析等冶金缺陷,嚴重影響材料的使用可靠性。近年來中國鈦企從美國、德國引進多臺電子束冷爐床熔鑄爐和等離子冷爐床熔鑄爐,逐步采用VAR法和CHM法并行的方式進行熔鑄。

寶鈦股份產品覆蓋鈦合金全系列產品,應用領域包括航空航天、化工領域、海洋工程及醫療等軍民品行業,2021年鈦行業出口市場需求緩慢恢復,國內鈦行業市場整體向好,公司中低端產品市場受益于化工行業復蘇,需求同比明顯增長,高端產品市場受益于航空航天等領域升級換代、國產化提升影響,需求旺盛。

2.2、行業格局:多家機構差異化良性競爭

國外競爭格局:中國鈦材產量居世界第一,但部分高端鈦材仍需進口。由于熔煉技術復雜、加工難度大,目前世界上僅有美國、俄羅斯、日本、中國四個國家掌握完整的鈦工業生產技術。自2010年以來,中國鈦加工材產量已居世界第一位,但美國、俄羅斯等國在設計許用應力、安全系數選取、合金系研究、腐蝕、抗爆沖擊、斷裂及疲勞、加工工藝特別是焊接工藝等技術方面仍領先于我國,根據中國金屬工業協會,目前我國只能少量生產幾種發動機用鈦合金牌號和規格,占發動機用量30%左右的鈦合金部分還需要進口,或進口發動機。

國內競爭格局:寶鈦股份/西部超導/西部材料在軍用鈦合金市場占主導地位。寶鈦股份是我國最大的鈦及鈦合金生產科研基地,軍用鈦合金主要供應二代/三代飛機新增及維修備品備件原材料;西部超導與西部材料同屬西北有色金屬研究院控股,西部超導專注于提供四代機新增+維修使用的棒材/絲材/鍛坯,西部材料主供四代機新增+維修+導彈用板材/管材等。三家機構差異化產品有望長期保持良性競爭格局。考慮到下游軍用飛機加速列裝+實戰演練提升維修更新頻次+鈦合金占比提升,三家機構下游生產產品/對應型號均有差異,未來有望隨著市場不斷擴大發展,長期保持良性競爭格局。

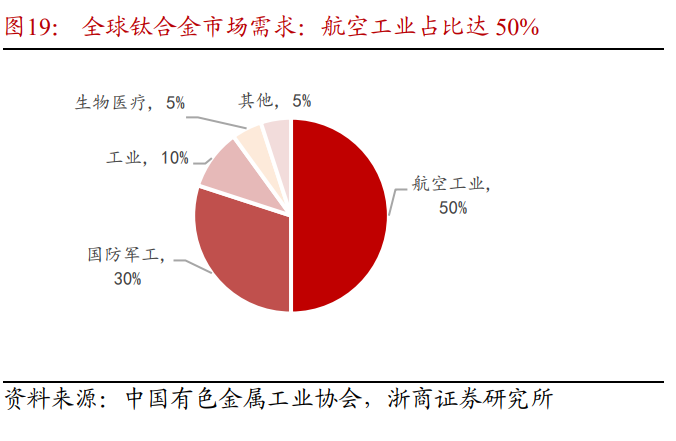

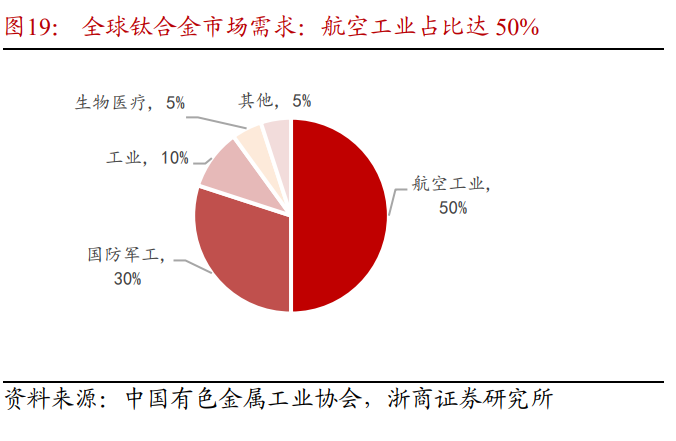

3、需求:軍機+導彈+發動機+民航,公司核心卡位優先受益

未來國內航空航天用高端鈦合金市場有望推動行業大力發展。全球鈦合金需求以航空航天為主(占比50%),而我國鈦合金需求以化工消費為主(占比50%),航空航天用鈦合金比例僅為21%,表明我國航空航天產業發展存在大潛力,航空高端鈦合金增長可期。未來隨著國內軍用飛機的升級換代和新增型號加速列裝,以及航空發動機國產替代及維修需求,航空航天用鈦合金市場空間廣闊。

2021年中國鈦加工材產量為13.6萬噸,同比增漲40.21%。2020年我國鈦材產量9.7萬噸,占全球產量50%以上,同比增長29%;鈦材銷量9.4萬噸,同比增長36%;受益于高端化工/航空航天/海洋工程等高端鈦材需求量持續擴大,行業整體規模不斷擴張,盈利能力進一步增強。

3.1、軍用飛機+航空發動機新增列裝/更新換代促高端鈦合金需求增長

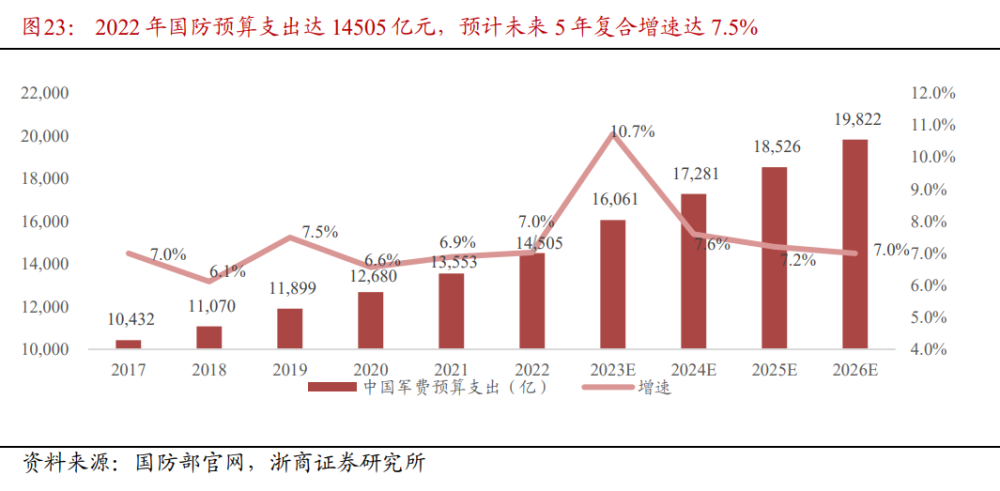

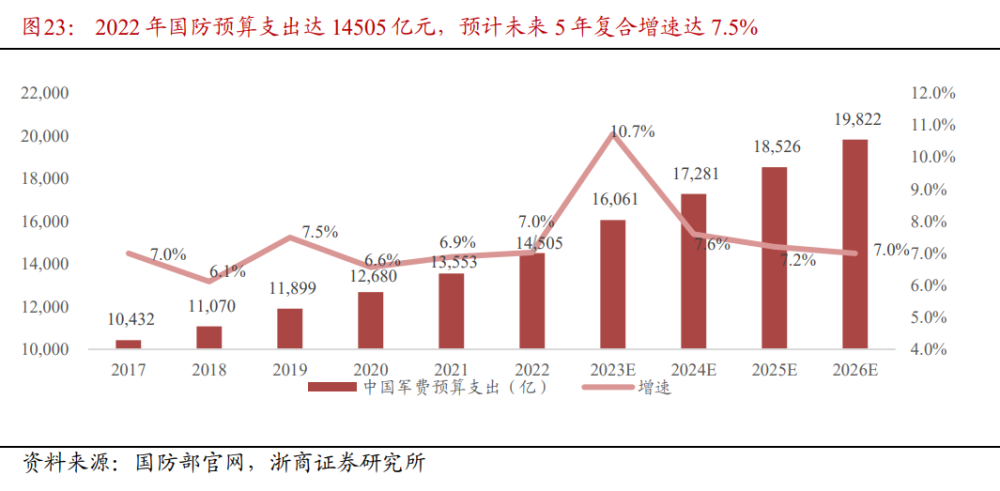

軍費預算逐年增加,軍機增長潛力巨大。近年來中國軍費支出持續增長,2017-2021年均復合增速7.2%,隨著我國綜合國力的日益提升,國防建設獲得“補償式”發展,預計未來5年復合增速有望達7.5%,未來對軍用飛機列裝需求巨大。

中美空軍戰機數量差距大,軍機列裝需求帶動高端鈦合金行業高速發展。根據Flightglobal發布的《Worldairforce2021》,截至2020年末,全球現役軍用飛機總計53,563架,從結構上來看我國現役戰機中四代機J-20僅占殲擊機總量的2%,二代機占殲擊機總量達47%;而美國已實現全三代以上,且最先進的四代機在所有殲擊機中占比17%。目前中美空軍戰機數量上差距較大,我國軍用飛機未來獲“補償式”發展,軍用鈦合金隨新機列傳+維修更換+單機價值量提升多重邏輯共促放量。

我國軍機鈦合金比例伴隨軍機性能成長不斷提高。主要應用在軍機的機體結構和發動機等部件,對于減輕結構重量、提高結構效率、改善結構可靠性、提高機體壽命、滿足高溫及腐蝕環境等方面具有其他金屬不可替代的作用,其應用水平是影響軍用飛機戰技性能的重要因素。當前歐美先進戰斗機和轟炸機中鈦合金用量已經穩定在20%以上,F-22系列戰機更是達到41%。我國戰斗機從二代機J-8發展到四代機J-20,鈦合金比例也在不斷提高,從2%提升到20%。

更新換代代際飛機列裝下,預計我國軍機規模增速達9%,鈦合金行業增速有望達25%。根據《worldAirforce2021》預計未來5年我國各類軍機需求量達1760架,我國軍機規模由3,187架增至4,947架,復合增速達9.2%。隨著我國軍機鈦合金用量占比逐漸提升,軍用鈦合金行業增速預計達15%-25%,相關公司增速有望達到30%以上。

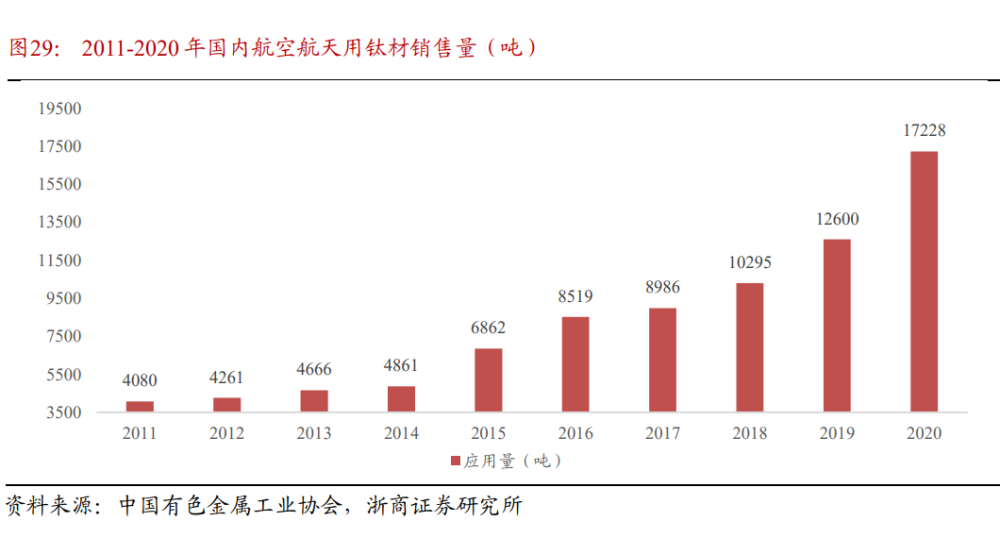

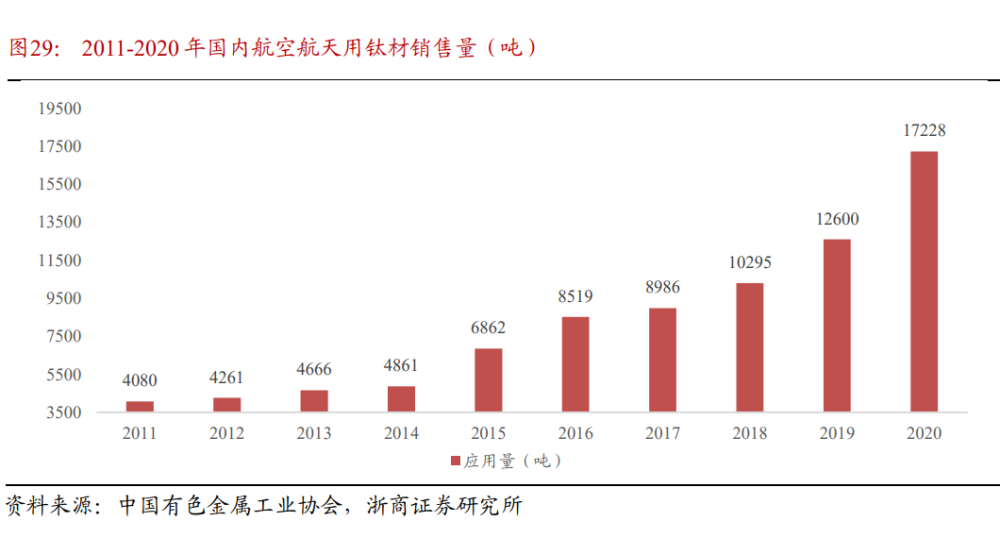

航空航天用鈦材銷量不斷增加:高端鈦合金材料成為航空領域飛機和發動機的主要結構材料之一。鈦合金材料具有比強度高、耐高溫性好、抗蝕性能高、壽命長等特點,主要用于飛機的起落架部件、機身的梁、框和緊固件等,發動機風扇、壓氣機、葉片、鼓筒、機匣等,以及直升機槳轂、連接件等。根據中國有色金屬工業協會統計,2011年-2020年國內航空航天用鈦材銷量從4080噸增至17288噸,復合增速15.5%,2020年同比增速36.7%。

預計未來5年我國各類型飛機新增鈦合金需求量2萬噸。根據《worldAirforce2021》,未來5年我國各類型軍用飛機需求量預計達到1,760架,其中新型四代機約200架左右,對應鈦用量達到720噸。因原材料在后期鍛壓或熱處理過程中出現力學性能不達標,造成報廢(成材率);及后期材料加工過程中因切割、深沖等工藝形成邊角料,邊角料可能出現應力集中或形狀和尺寸不合適,無法繼續使用的原因,高性能鈦合金損耗率高,實際鈦材用量我們按照單機鈦用量的10倍測算,預計未來五年我國軍用飛機機身鈦合金實際鈦材用量將達到2萬噸。

鈦合金還應用于航空發動機,占發動機總重量25%-30%。鈦合金應用于航空發動機的前端風扇和低壓壓氣機中,用其制成的葉片、盤件、機匣工作溫度區間一般為350至400℃,一般不超過600℃。

目前我國軍機使用國產發動機比例還不高,發動機用鈦的增長一方面來自于軍機本身數量的增加和代系的更新,另一方面來自于國產發動機的研制進度和未來配置率的升高,如殲20、殲11B軍機換裝國產“太行”發動機。

預計未來5年鈦合金需求用量達5.4萬噸,其中新增軍機發動機需求1.4萬噸,維修需求4萬噸。目前發動機中鈦合金主要用在中溫區(低溫區部分使用陶瓷基復合材料,高溫區使用鎳基或鈷基高溫合金),質量占比大約為25%。此外我們假設發動機的裝配比1:1.2,即需要20%的備用發動機,預計未來5年我國新增軍用飛機發動機鈦合金用量達1.4萬噸。在發動機平均10年的使用壽命周期中,發動機需大修1次,普通維修2-3次;其中大修價值量占整機價值的50%,普通維修約10%-15%,假設發動機5年中維修的鈦合金重量占比30%-40%,在中國現有軍機3,260架+新增代系飛機的基礎上,我們預計未來5年軍用航空發動機維修的鈦合金需求量大約4萬噸,國產替代空間巨大。

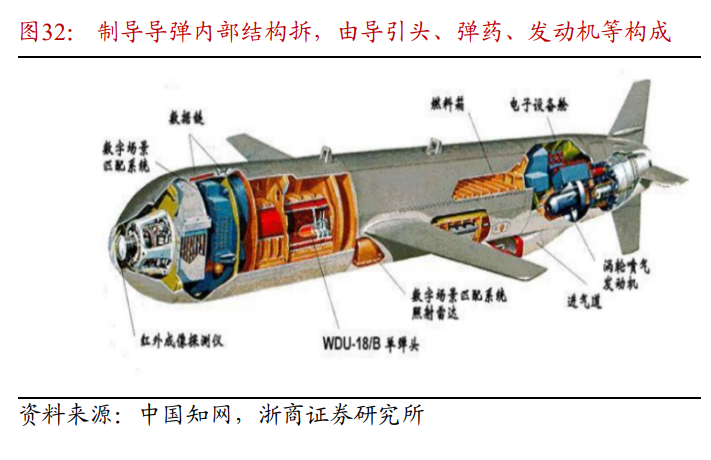

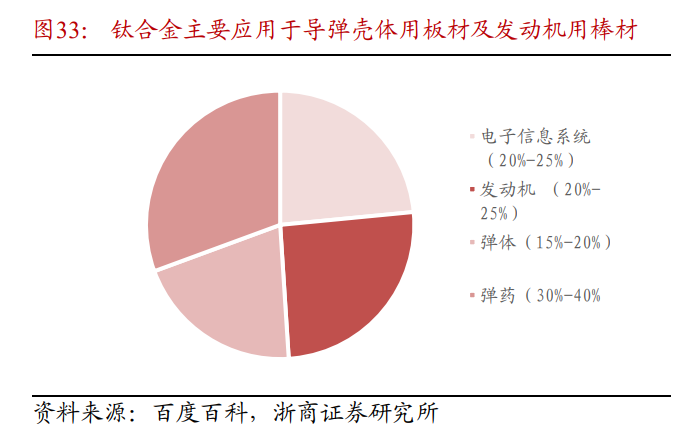

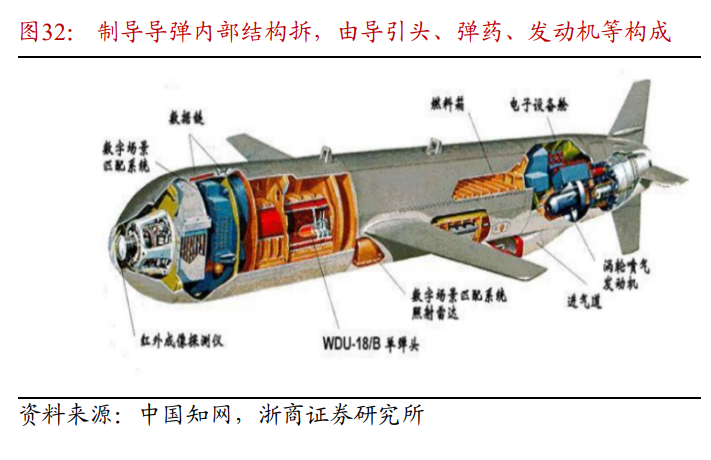

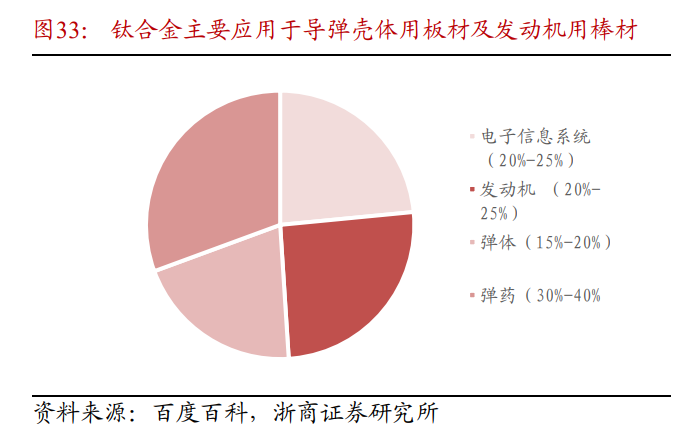

全方位戰略主動權凸顯導彈地位,火箭軍建設重要里程碑。從多場近代信息戰爭可知,導彈以其優異作戰性能,在戰爭防御攻擊中重要性愈加凸顯。我國現役導彈整體技術實力處于國際領先地位,但裝備配置數目較低,與美國等有較大差距。我國成立的人民解解放軍火箭軍,該軍種主要由以導彈為核心的攻擊和防御體系組成,進一步表明導彈工業在我國軍工產業的重要性。導彈武器系統使用鈦合金材料可以減輕發射重量、增加射程以及提高結構件使用溫度。新一代裝備為了減輕整彈質量、增加戰斗部裝藥量(提高裝填系數)、加強毀傷能力以及滿足超音速飛行帶來的高溫效應等,一些先進的導彈戰斗部開始使用鈦合金材料制造。俄羅斯經驗表明,半穿甲戰斗部殼體改用高強度、高韌性、密度相對較低的鈦合金材料后,裝填系數可提高到50%,戰斗部的毀傷威力顯著提高。

20世紀90年代的幾場局部戰爭中精確制導彈藥的使用比重逐漸達到70%以上,導彈便是精確制導彈藥的主要類型之一,在今天世界各國軍事力量中占據極其重要的位置。根據不同的性能特點,導彈可有多種分類方式。

我國導彈裝備體系健全,性能世界領先。中國導彈技術從20世紀50年代起步,經過從仿制到自主研發的過程,目前已經達到世界一流水平,具備完備導彈體系:包括戰略導彈東風系列(地地彈道導彈)、巨浪系列(潛射導彈),戰術導彈紅旗系列(地空導彈)、長劍系列(巡航導彈)、鷹擊系列(空艦導彈)、霹靂系列(空空導彈)、長纓系列(反潛反艦導彈)、紅箭系列(反坦克導彈)等。“十四五”期間,隨著新型武器裝備的快速商量和“實戰化訓練”的消耗加劇,預計導彈需求將會顯著提升:

1、新型海、空武器裝備快速放量帶來的新機配套需求。從“十三五”開始,新型武器平臺(艦船、航空)持續上量,導彈作為武器平臺的配套裝備也需相應增加。且相對于武器平臺的增長,導彈作為武器平臺上的一種“消耗品”,需要有相應儲備,從而帶來更大的需求。2、實戰化訓練背景下對中小型導彈消耗量的增大。2014年3月,中央軍委印發《關于提高軍事訓練實戰化水平的意見》,首提“訓練實戰化”。此后,中央軍委等又多次強調“聚焦備戰打仗”“實戰化訓練”。“實戰化”已經是目前我國事訓練的指導思想。“實戰化訓練”將帶來彈藥消耗的加劇:

3.2、民用市場:國產大飛機/高端化工/海洋工程等民用鈦材市場廣闊

民用客機如波音、空客主要機型用鈦量逐步提高。減輕飛機重量、增加運載能力、降低油耗是航空公司選擇飛機的重要依據,提高鈦材用量對于未來民用客機的開發具有重要意義。隨時代發展,波音和空客主要機型的用鈦量逐步提高,B787用鈦量達15%。

C919大型客機商業化推動鈦合金需求擴展。C919大型客機是我國按照國際民航規章自行研制、具有自主知識產權的大型噴氣式民用飛機,2017年成功首飛。綜合考慮鈦合金的成熟性、成本和交付周期后,C919采用了低強高塑性、中強中韌、中強高韌、高強高韌和系統用材6類鈦合金牌號。產品形式涵蓋鍛件、厚板、型材、管材、絲材等,應用于飛機的吊掛、機頭、中央翼、外翼、尾翼等部位。C919交付在即,國產大飛機產業化進程即將加速,中國民航制造業也將迎來自身發展的黃金時期,千億市場徐徐打開。

飛機訂單+交付量不斷提升。2006年2月9日,國務院發布《國家中長期科學和技術發展規劃綱要(2006-2020)》,將“大型飛機”作為16個重大專項之一。截至2019年3月,C919訂單量已經達到815架,新型渦扇支線飛機ARJ21-700截至2019年2月訂單量已經達到592架。國產商用飛機的發展推動中國航空市場步入新的階段,未來增長空間巨大。國產大飛機市場空間廣闊,未來5年民用航空鈦材累計需求達3萬噸。根據中國商飛數據,相較于ARJ21鈦含量4.8%,C919的鈦合金所占比例已經達到了9.3%,單機鈦材用量達到10.11噸。隨著我國民航市場的不斷擴張,預計未來5年國產大飛機鈦材需求量達3萬噸。

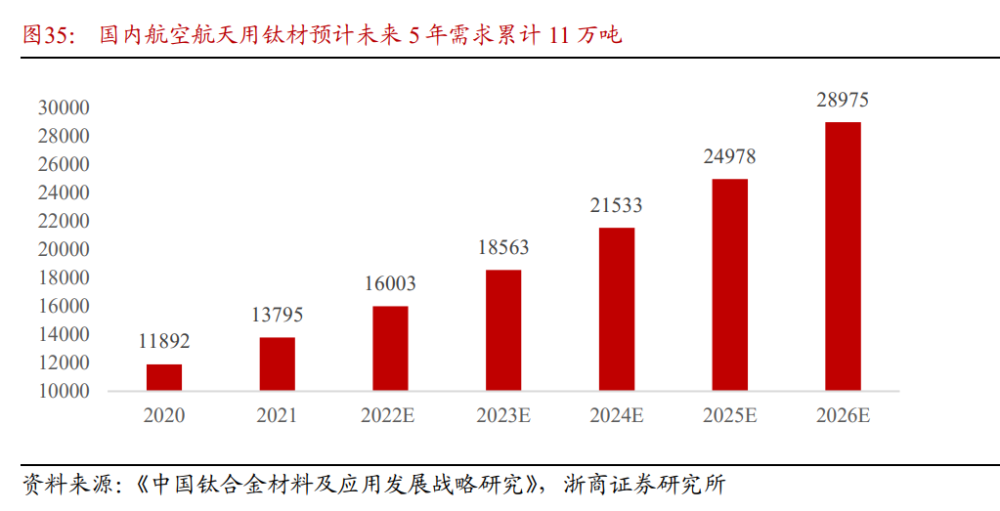

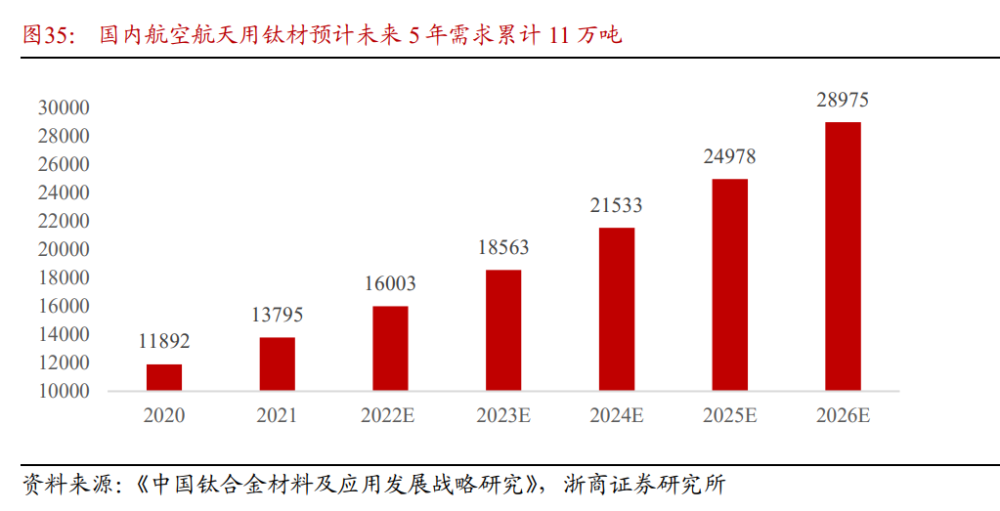

預計未來5年國內軍品+民品航空航天鈦材需求累計11萬噸,復合增速16%。2016年起,在供給側改革指引下,落后產能逐步關停淘汰,產業集中度持續提高。考慮到國內目前航空航天用鈦材占比遠低于全球范圍內航空航天用鈦材占鈦材總需求的50%的比例,預計未來5年國內航空航天鈦材市場需求量累計11萬噸,行業復合增速16%。

寶鈦向大型PTA提供核心設備,將成為公司新利潤增長點。公司生產的兩臺氧化反應器解決了復合板剔邊深度要求嚴、設備直徑大,壁厚相對較薄,筒體不圓度公差尺寸控制難、筒體轉動加工過程中局部易變形并且焊縫易出現裂紋等一系列設計、制造、檢測等方面的技術難題,成為浙江嘉興石化年產200萬噸PTA項目的關鍵設備。大型設備的成功交付,不僅展示了公司在熔煉、鍛造、探傷、機加、焊接等鈦材加工工藝方面的能力和水平,而且提升了在化工領域的競爭能力,為公司進一步開拓市場打下了堅實基礎。

寶鈦股份鈦材產品用于海水淡化工業的管道、蒸發器,裝備先進代表國內最高水平。公司引進3150噸擠壓機、1000噸穿孔機以及各種型號的軋管機系列設備,形成年產2000噸以上的無縫管材生產線,年產能800-1000噸的鈦焊管生產線,年產能10000噸的鈦帶生產線,代表國內鈦帶卷生產的最高水平,推動我國海水淡化裝備所用焊管國產化。

4、多重優勢鑄就公司護城河

4.1、公司產品結構不斷優化,產能逐年擴張助力業績釋放

國家出臺多項政治支持新材料+高端領域發展,鈦合金需求未來可期。隨著國民經濟結構戰略性調整以及產業轉型升級,依托國家“十四五”發展規劃和2035年遠景目標綱要,未來航空航天、民用大飛機、化工、高端裝備制造、船舶、海洋工程、醫療器械等領域發展前景廣闊,推動鈦合金需求不斷增加。

寶鈦股份產品結構不斷優化,銷售毛利率持續上升。2021年公司受益于航空航天領域升級換代、國產替代趨勢,產品結構優化,銷售毛利率上升。2018-2020年度,公司的毛利率維持20%左右,2021年公司系鈦產品毛利率為23.38%,同比下降2.52pct。根據公司債券評級報告,公司在軍品領域(主要用于國內航空航天、深海等領域)市場占有率高,競爭優勢強,隨著產品結構優化升級,公司鈦產品毛利率將繼續提升。

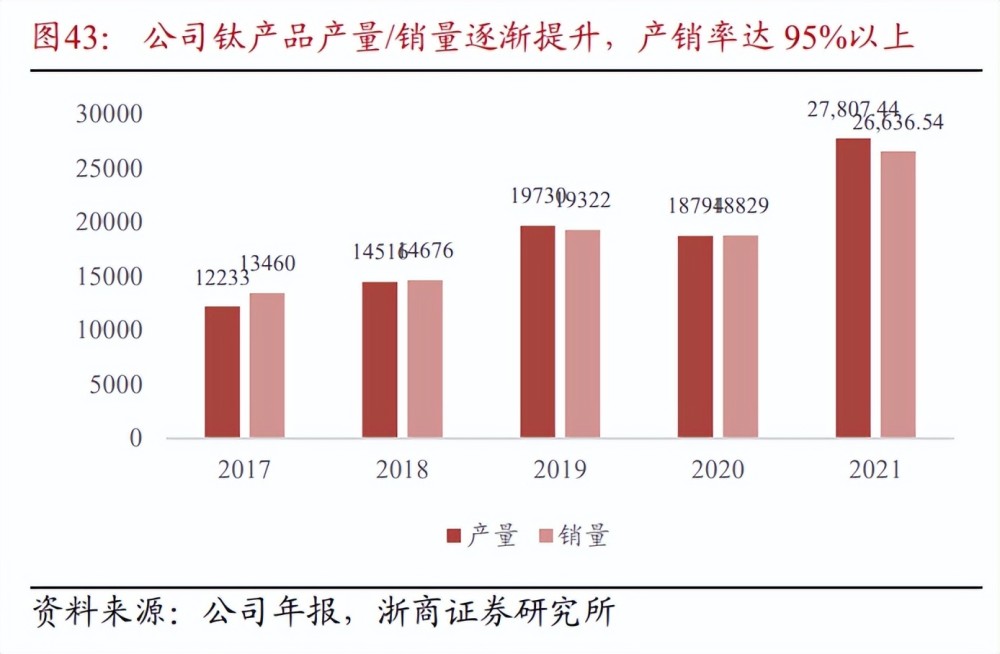

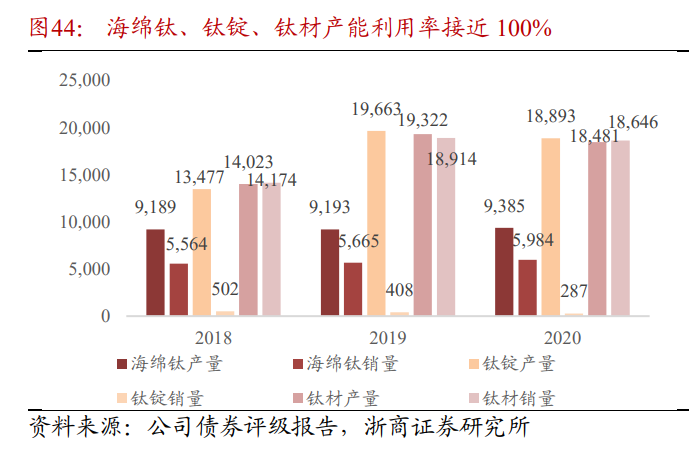

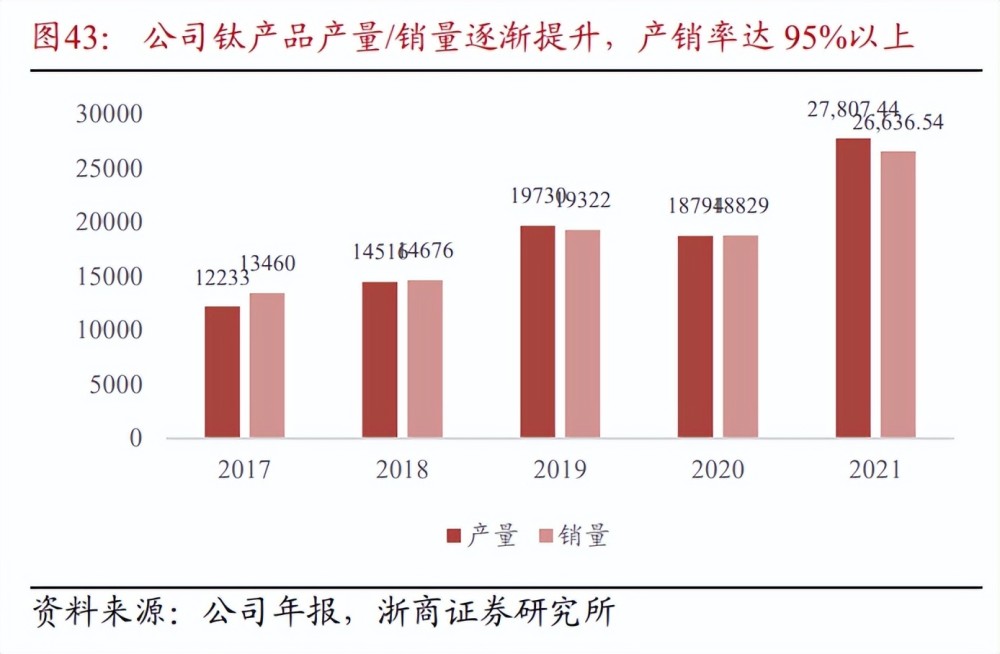

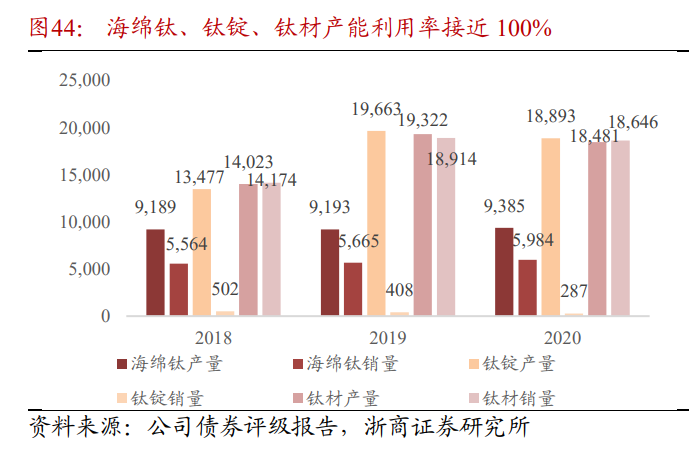

公司鈦鑄錠年產能3萬噸、鈦材年產能2萬噸、海綿鈦年產能1萬噸,產能優勢顯著。2019年以來公司基本處于滿產滿銷狀態,海綿鈦、鈦錠、鈦材產能利用率接近100%,鈦產品產銷率達95%以上。2021年,公司鈦產品生產量達12281噸,同比增長37.02%,銷售量達11712噸,同比增長31.98%,其中鈦材銷售量9095噸。自上市以來,公司多次進行融資擴大產能,目前已經發展成為國內規模最大的鈦材加工企業。公司不斷完善產品結構,引進先進裝備及生產線,配備十大生產系統,進行一體化布局,擁有較強的規模優勢和生產能力。

2020年公司募資20億元,擴大鈦錠/鈦合金帶材/板材產能10000/5000/1500噸。2020年,公司定向增發股票募集資金20.05億,新增熔煉爐、1850mm熱軋生產線等設備,擴大產能鈦錠10000噸、鈦合金管材290噸、鈦合金型材100噸、宇航級鈦合金板材1500噸、帶材5000噸、箔材500噸,后期項目將陸續實現投產。

子公司寶鈦華神海綿鈦產能逐步提升,有助于平抑原材料價格波動。海綿鈦成本約占鈦材生產成本80%以上,較大影響公司銷售產品價格。公司30%左右的海綿鈦由寶鈦華神供應,其可以實現軍工小顆粒(2mm—12.7mm)海綿鈦穩定供應,目前擁有1萬噸海綿鈦產能,2020年寶鈦華神生產海綿鈦9385噸,供給公司自用3411噸。控股寶鈦華神使得公司既提升對原材料議價能力,又能確保海綿鈦的穩定供應及保證原料質量。寶鈦華神擴建1.2萬噸海綿鈦產能,進一步提升海綿鈦自給率。據公司債券評級報告,2020年4月,寶鈦華神投資年產1.2萬噸海綿鈦生產線及年產3000噸四氯化鋯生產線項目開工建設,預計總投資2.36億元,于2021年7月完工。該項目建成后寶鈦華神海綿鈦年產能將提升至2.2萬噸,海綿鈦自給率將大幅提升,有助于公司平抑成本。

4.2、公司注重研發投入,技術實力雄厚

公司多次參與國家級重點科研項目,參與行業標準制定,與研究院所長期合作。近十年公司承擔國家、省部級重點科研項目84項;獲得專利授權50項;省部級以上成果40余項;主持、參與制定國家、行業標準103項。公司長期與國內主要鈦研究院所——中國科學院金屬研究所、北京有色金屬研究院等鈦領域科研院所合作進行鈦合金技術研究,寶鈦集團參與了中國幾乎所有的新型鈦合金的科研工作及工業化轉化工作,這些合金包括高溫鈦合金、耐蝕鈦合金、高強度結構鈦合金、損傷容限型鈦合金、阻燃鈦合金、生物醫用鈦合金、低成本鈦合金、低溫鈦合金等,極大促進了中國的鈦合金進入工業化生產的進程。

公司是鈦材國家標準的主要制訂者,生產工藝和技術標準保持國際先進水平,生產資質齊全。公司可以生產國際上所有的鈦合金牌號,在世界的鈦行業也擁有舉足輕重的地位,在鈦合金熔煉技術、熔煉用中間合金制備技術、加工成型技術、無損檢測技術等方面處于國內領先水平,達到國際先進水平,是世界上為數不多的具備EB爐熔煉大型合金錠能力的鈦加工企業之一。

持續增加研發投入,2021年研發費用1.63億占營收比重3.1%。公司研發支出/研發人員數目穩健增長,2021年研發費用占營收比重3.1%,近三年研發人員數目復合增速33.8%,擁有國內鈦及鈦合金基礎研究、工程化研究、檢測等多領域專家,并與清華大學、西交大、西工大等高校及中科院建立了長期的技術合作關系。公司在研項目有望推動產品型號進一步豐富,市占率提升。公司擁有十大生產系統及國際一流鈦材加工設備。公司主體裝備由美國、日本、德國等十五個國家引進,主要有2400KW電子束冷床爐、8000t油壓機及大型混布料系統、萬噸自由鍛壓機、2500t快鍛機、精密型材冷軋機、鈦帶生產線(MB22-TI型二十輥冷軋機)、MB22-TI型二十輥冷軋機等,這也使我國成為繼美、日、俄后擁有完整鈦工業產業鏈的國家。公司主體裝備均為世界一流設備,代表國際一流的裝備水平。

4.3、同業對比:公司產能、研發實力居行業領先地位

公司產品覆蓋型號、產能、研發實力均居于行業領先地位。寶鈦股份產品包括鈦及鈦合金板、帶、箔、管、棒、線、鍛件、鑄件等,產品型號種類豐富;公司產能為國內鈦材加工企業第一,規模效應顯著;擁有多年的技術經驗積累及雄厚的研發背景,通過國內外多項質量體系和產品認證,有望全方位受益于鈦合金行業崛起。

十四五期間軍品鈦合金需求旺盛,寶鈦股份將自有產能向軍品傾斜,同時募集資金增加板材、箔材、管材、型材等產能。西部超導新增真空感應爐熔煉、快鍛機等設備,提高熔煉、鍛造等環節產能,滿足航空航天用鈦合金的生產需求。西部材料新增EB爐、VAR爐、高速管材軋機等設備,推動生產線產能釋放和技術升級。

5、盈利預測

高端鈦合金業務關鍵假設:公司作為我國軍用飛機、導彈、發動機等產品的鈦合金棒材/絲材/鍛坯核心供應商,以及民用化工、海洋等領域鈦合金主要供應商,其技術實力強產品質量高,鈦合金業務隨下游軍用飛機放量不斷快速增長;同時公司深度布局航空發動機、導彈、艦船、兵器、商用飛機等多領域高端鈦合金供應,業績得到多方充分保障。主要業績驅動:定增擴產有序推進,第四代軍用飛機新增列裝加速,航空發動機放量促鈦合金需求同步上升,艦船/導彈等均對鈦合金棒材/絲材有一定需求;民品方面,國產大飛機逐漸起量,有望打開公司長期發展空間。考慮到公司在手訂單充足,通過測算公司現有產能及未來擴產/達產節奏,我們預計2022-2024年公司鈦合金收入分別為59/72/85億元,同比增長25%、22%、18%,復合增速22%,毛利率27%、28%、27%。

其他金屬業務關鍵假設:公司下屬子公司在從事鈦及鈦合金生產銷售的同時,從事部分鎳及鎳合金材料、鋯及鋯合金材料、鎢、鉬、鉭、鈮等材料的銷售和倉儲服務,該部分業務市場需求穩定,公司與下游客戶合作穩健,相關訂單及排產任務有序進行,預計增速有望長期保持平穩增長。主要業績驅動:定增擴產有序推進,第四代軍用飛機新增列裝加速,航空發動機放量促鈦合金需求同步上升,艦船/導彈等均對鈦合金棒材/絲材有一定需求;民品方面,國產大飛機逐漸起量,有望打開公司長期發展空間。綜合考慮公司在手訂單及現有產能情況,我們預計2022-2024年公司其他金屬業務收入分別為44/50/56億元,同比增長28%、14%、12%,毛利率12%、12%、12%。

相關鏈接